Доходность и прирост капитала

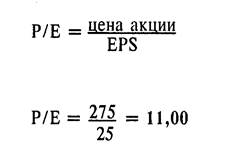

Несмотря на то, что компании могут прогнозировать будущие дивиденды, обычно они не прогнозируют будущую прибыль (кроме как для целей внутреннего бюджетирования. Однако инвестиционные аналитики часто оценивают будущие потоки прибыли для тех компаний, на которых они специализируются. Следовательно, можно получить потенциальные коэффициенты Р/Е с помощью их анализа. TESTINGTESTING

Например, когда аналитик прогнозирует, что доход на акцию в предстоящем финансовом году составит 25, это будет свидетельствовать о потенциальном Р/Е II.

При использовании коэффициентов Р/Е заслуживает внимания тот факт, что в этих показателях не учитываются риски, связанные с получением измеряемой прибыли. И действительно, высокий коэффициент Р/Е можно рассматривать как свидетельство высокого риска, поскольку цена акции спекулятивна по отношению к доходам, которые лежат в ее основе. С другой стороны, можно также предположить, что высокий коэффициент Р/Е указывает на то, что инвесторы испытывают большую уверенность в способности компании повысить свой доход в будущем. Он также может указывать на то, что цена завышена по сравнению с их реальной стоимостью.

Все коэффициенты такого рода следует воспринимать только как ориентиры для проведения дальнейших исследований.

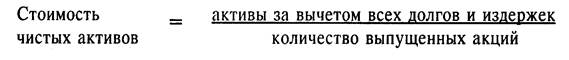

ЧИСТАЯ СТОИМОСТЬ АКТИВОВ

По сути цель этого стоимостного коэффициента — определение базовой чистой стоимости компании на одну акцию, если бы активы компании были проданы за наличные и могли быть распределены между акционерами. Его также можно определить как акционерный капитал компании плюс нераспределенные резервы, подлежащие распределению среди держателей обыкновенных акций. Итак:

Например, если активы после погашения всех долговых обязательств (по их номинальной стоимости) и оплаты всех издержек составляют в сумме 6 000 000, а выпущены все те же 50 000 акций, NAV (СЧА) составит 120 за акцию.

NAV = 6 000 000 /50 000 = 120

Соотношение между NAV и рыночной ценой акции значительно различается для разных типов предприятий. Например, для паевого фонда NAV равняется цене пая, для других инвестиционных фондов NAV близка к цене акции фонда, для промышленной компании NAV может составлять около половины или одной трети или меньшую долю от цены акции, но для компании из сферы услуг NAV, скорее всего, составит крошечную долю от цены акции, поскольку активом этого последнего типа предприятия являются его сотрудники.

Как и при расчете прибыли, рассмотренном ранее, необходимо принять во внимание учетную политику, принятую при вычислении чистой стоимости активов. Особенно это относится к тому, оцениваются ли активы по первоначальной стоимости или же по наименьшей из двух величин — первоначальной стоимости или рыночной стоимости, насколько часто активы переоцениваются в связи с инфляцией и изменениями на рынке (в принципе активы могут находиться на счетах компании по завышенной цене, т. е. по цене выше той, по которой они могут быть реализованы), как активы амортизировались с течением времени и вычитаются ли долговые обязательства по текущей стоимости или по стоимости погашения. Дополнительно необходимо учесть также то, как аналитики рассматривают конвертируемые облигации, которые могут быть составной частью структуры капитала компании, т. е. при расчете NAV принято исходить из того, что все конвертируемые облигации уже конвертированы в обыкновенные акции.